闽商杂志-闽商网讯(洪翠同)5月14日,总部位于福州的e家家居服务股份有限公司(E-Home Household Service Holdings Limited,以下简称“e家快服”)成功完成纳斯达克“敲钟”仪式,IPO当天开盘大涨268.9%,盘中股价一路走高,最终收涨1100%,报收54美元,市值达18.12亿美元。

主营家电维修及家政服务

e家快服总部位于福州平潭,2014年成立于福州,是一家互联网家庭综合服务商,主要从事家电及智能家居的安装、维修、清洗,家政服务以及互联网养老三大领域的业务。

回溯E家快服发展历史,成立次年,e家快服就与国美、苏宁、京东等行业头部企业达成战略合作伙伴关系,拿下2015年度“中国家电十佳服务商”荣誉。2016年,e家快服在三个月时间内通过“ISO9001质量管理体系认证”,与Broadcapital assets management LTD签署海外上市战略合作关系,从“家电建材后市场服务商”成功转型为“家庭生活综合服务商”;2017年,荣获年度“福建省重点上市后备企业”,海外上市架构组建完成,获恒大实业投资;2018年,荣获福建省“专精特新”企业,被官方授牌为厦门9.8投洽会、智慧家电家政服务行业最具投资潜力独角兽企业。

经过7年的发展,e家快服的家电及智能家居服务业务已遍及中国国内32个省,家政服务已在福建、广西、山东等全国各地发展迅速,互联网养老业务目前则集中在福建省福州市。目前e家快服的平台目前已拥有超过100万活跃用户,与全国超过2600多个家电服务网点建立了战略合作,还与超过1000个家政服务网点开展了业务合作。

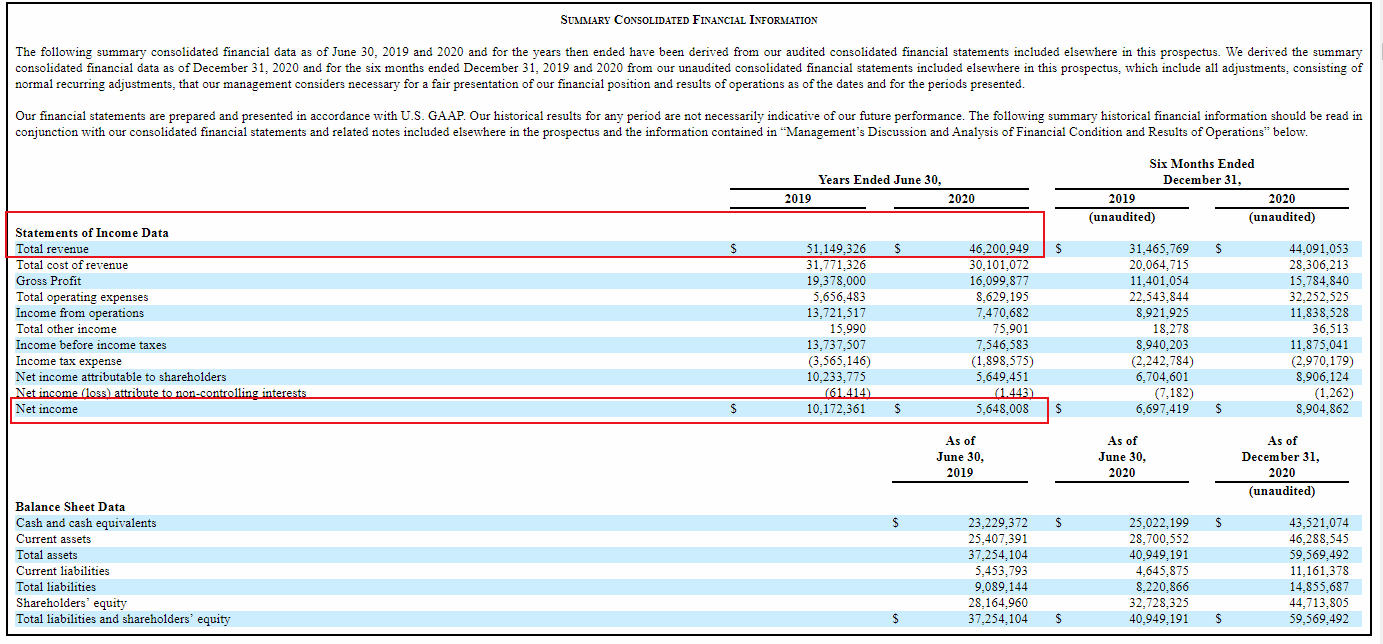

招股书显示,2019财年(截至6月30日止年度)、2020财年,e家快服分别营收5114.9万美元、4620.1万美元,同期净利润分别为1017万美元、565万美元。2021财年上半年,该公司收入增长40%,达到4410万美元,净利890万美元。

本次在纳斯达克上市,e家快服股票代码为“EJH”,IPO发行价4.5美元/ADS,此次IPO公司预计发行5,555,556股普通股,募集资金为2500万美元。

对于资金用途,该公司在招股书中称,计划将募资资金主要是加强和扩大业务运营,包括投资产品开发,销售和营销活动,技术基础设施,企业设施的改进以及其他一般和行政事务 。

成功上市后,e家快服创始人谢文山说:“下一步,我们计划在平潭开办全国首家海峡家政学院,让家政从业者不仅有服务水平,还有学历傍身。”

创始人身家8亿美元

股权信息显示,IPO前,e家快服创始人兼CEO谢文山持股54.02%;翁垂杰通过Lucky Max Global Limited持股17.52%;林杰通过Multi Rise Global Limited持股12.61%;卞智坚通过Hong Kong Hanxin Holdings Limited持股11.5%。

IPO后,e家快服创始人兼CEO谢文山持股45.08%;翁垂杰通过Lucky Max Global Limited持股14.62%;林杰通过Multi Rise Global Limited持股1052%;卞智坚通过Hong Kong Hanxin Holdings Limited持股9.6%。

上市发言中,谢文山感慨说道:“从创办公司到公司上市,总共花了7年的时间,这之间有过酸甜苦辣。”以谢文山持有e家快服45.08%股权计算,谢文山身家8亿美元。

公开资料显示,谢文山是福建福清人,也是一位70后连续创业者,改革开放初从厦门电力公司“下海经商”;上世纪90年代就开起电器联盟连锁公司,赚到了人生第一桶金;在2014年“O2O到家服务元年”,创办了e家快服。

公告显示,e家快服最早于2019年3月提交申请,2019年8月26日首次公开递交招股书,不过2020年突如其来的疫情打断了其上市计划,直至2021年,e家快服上市进程获得有效进展。

e家快服董事长谢文山表示,本次成功上市后,下一步将有望通过收购兼并方式,扩大企业规模和构建行业壁垒,争创家庭综合服务行业的领军企业和标准化输出企业。

事件记录

事件记录

电话:0591-87851720

电话:0591-87851720

传真:0591-87851720

传真:0591-87851720

邮箱:minswx@163.com

邮箱:minswx@163.com

地址:福州市晋安区数字内容产业园

地址:福州市晋安区数字内容产业园

法律顾问:福建宏飞律师事务所 吴跃华 主任律师

法律顾问:福建宏飞律师事务所 吴跃华 主任律师