闽商杂志-闽商网讯(洪翠同)最近,房地产物业股在港交所刷了一波存在感。

闽系地产的老大世茂集团的物业服务刚刚上市,恒大物业、融创服务、金科智慧服务、华润万象生活的上市流程也已进入尾声,不久后港交所将接连登录几家物业企业。

乘着物业上市的浪潮,由莆田人欧宗洪控股的融信服务集团股份有限公司(以下简称“融信服务”)也向港交所递交了招股说明书,拟香港主板IPO上市。

递交招股书

11月3日,融信服务向港交所主板递交上市申请,海通国际担任其独家保荐人。

招股书显示,融信服务是一家全国性综合物业管理服务商,为住宅和非住宅物业提供多元化物业管理服务。根据中指院的资料,按综合实力计,融信服务分别位列2020年中国物业服务百强企业第20名和2019年中国物业服务百强企业第24名。

融信服务的业务布局,主要集中在海峡西岸地区、长江三角洲地区。2017年,业务扩展至四川省成都、河南省郑州和天津,总部由福建省福州市搬迁至上海。

截至2020年6月30日,融信服务有100个在管项目和87个已签约管理但尚未交付的项目,覆盖两大主要地区和其他地区的41个城市,在管总建筑面积约1700万平方米,总签约建筑面积约3430万平方米。截至2020年6月30日,在中国100个在管物业管理服务项目中,62个位于海峡西岸地区、23个位于长江三角洲地区,而余下15个位于其他地区,分别占公司截至同日的在管建筑面积约68.1%、17.8%和14.1%。

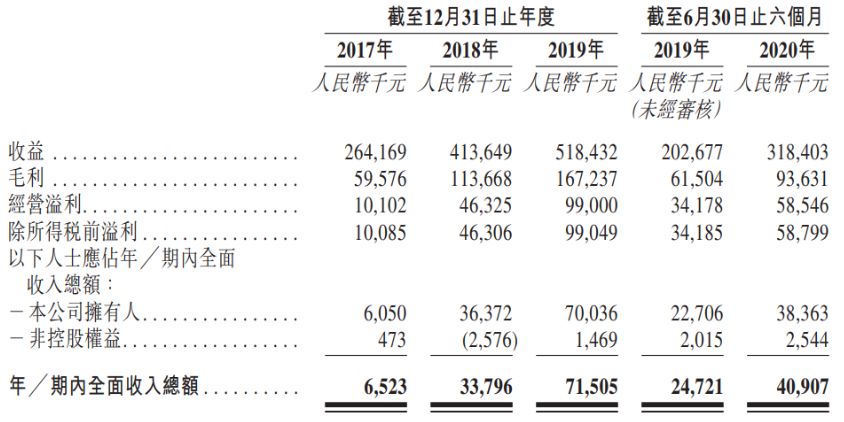

业绩方面,招股书显示,在过去的2017年、2018年、2019年三个财政年度和2020年上半年,融信服务的营业收入分别为 2.64 亿、4.14 亿、5.18亿 和3.18亿元人民币,相应的净利润分别为652.3万、3379.6万、7150.5万和4090.7万元人民币。

和近期递交招股书的物业公司主业基本上一致,融信服务的主要业务也是包含物业管理服务、非业主增值服务以及社区增值服务三大板块。

具体来看,三大业务中,物业管理为公司目前主要是收入来源,不过随着非业主增值服务的快速崛起,物业管理服务板块占比有所下降。2017-2019年及2020上半年,物业管理服务录得收入分别为1.78亿元、2.37亿元、2.85亿元以及1.65亿元,占比67.3%、57.2%、55%以及51.9%,呈现逐渐下降的趋势。而非业主增值服务收入占比则从2017年的32.1%提升至46.3%,贡献度逐步提升。

高度依赖融信中国

股权资料显示,目前,融信服务控股股东为欧宗洪,欧宗洪通过家族信托HSBC International Trustee Limited透过融心一品和福美国际全资持股融信服务100%股权。

欧宗洪也是港交所上市公司融信中国(03301.HK)的实控人,同为欧宗洪旗下公司,融信服务与融信中国自然关系密切。

融信服务自2006年起一直为融信中国集团开发的项目提供物业管理服务,目前,融信服务最大客户就是融信中国集团,2017年至2020年6月30日前六个月,融信中国集团对融信服务所产生的收益分别为1.42亿元、1.76亿元、2.07亿元以及1.11亿元,占比达到79.9%、74.6%、72.6%以及67.3%。

除了为融信中国提供物业管理服务,融信服务也在扩大第三方的管理面积。早在2016年,融信服务开始向独立第三方项目提供物业管理服务。资料显示,由独立第三方房地产开发商开发并由融信服务管理的项目总数由2017年底的28个增加至2020年上半年的35个。效益方面,2017年至2020年6月30日前六个月,由独立第三方房地产开发商开发的项目产生的收益分别为3524.5万元、5603.5万元、6969.9万元以及4869.4万元,分别占公司总收益比例的19.8%、23.7%、24.4%以及29.4%。

当前物业管理服务企业依赖母公司是物管行业普遍存在的,这种依赖也是物业管理企业发展初期会经历的,融创服务也是如此,上市以后,融创服务需要积极开拓第三方业务,进一步减少对融信中国的依赖。

物业板块估值回调

众所周知,由于现金流稳定、抗周期、轻资产等原因,物管企业容易在资本市场获得较好估值。

据统计,截至发稿,2020年至今共有11家物业股在港股上市,超过了去年的9家,物业板块迎来IPO高峰。

不过,不同于前两年物业股的大热局面,近期市场对物业股的情绪普遍转冷。第一服务控股首日破发,至收盘报1.76港元,较发行价2.4港元跌去26.67%,最新股价为1.40港元/股,世茂服务、合景悠活亦出现上市首日跌破发行价情况。

有券商分析师表示,下半年物业新股破发主要有几个原因,一方面是招股定价高,较高的估值水平使得破发的概率变得更大,另一方面是同质化小盘物业股集中上市,今年上市的物管公司以中小企业为主,整体规模不大,同质化新股大量增加,市场不愿出高价购买股票,因此,中小物管企业将承受更大的破发风险。

今年8月三道红线提出以来,房企融资大门日趋收紧。三道红线之下,分拆新业务上市募集资金,也被不少开发企业视为一种去杠杆、加权益的办法。

截至今年上半年,融信中国以“剔除预收款后的资产负债率为73.8%,净负债率为91.25%,现金短债比为1.7倍”的表现触碰一条红线,获得一张黄色警告牌。融信服务寻求上市也有寻求降低资产负债率的打算。

不过,随着上市物业企业增多,且在新股连续破发的氛围下,融信服务能否得到资本市场青睐,还需时间来检验。

事件记录

事件记录

电话:0591-87851720

电话:0591-87851720

传真:0591-87851720

传真:0591-87851720

邮箱:minswx@163.com

邮箱:minswx@163.com

地址:福州市晋安区数字内容产业园

地址:福州市晋安区数字内容产业园

法律顾问:福建宏飞律师事务所 吴跃华 主任律师

法律顾问:福建宏飞律师事务所 吴跃华 主任律师