作为闽系房企优等生的旭辉地产,最近官宣暴雷。

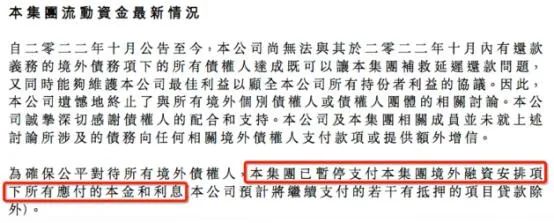

11月1日,旭辉集团发布内幕消息称,今年10月至今,公司无法与境外债权人达成协议,已暂停支付公司境外融资安排项下所有应付本金和利息,截至11月1日,旭辉控股境外债务总额(包括银行贷款、优先票据和可换股债券)约68.5亿美元,暂停支付到期未付的本金和利息总额约4.14亿美元。

但从旭辉违约的公告以及最近动作可以看出,旭辉并不想“躺平”,不想做违约的房企。

股债双杀

旭辉一直被视为安全度较高的优质房企,2021年旭辉销售额接近2500亿元,是偏头部房企。2021年末数据显示,旭辉剔除预收款后的净资产负债率、净负债率和现金短债比分别为69.7%、62.8%和2.6倍,是少数“三道红线”全部达标的民营房企。

今年5月,监管层将旭辉、龙湖、碧桂园等财务稳健的房企,作为示范性发债试点房企。此后,政策加码,示范民营房企发债由中债增提供信用风险缓释进一步升级至提供全额担保。

然而,9月28日,旭辉遭遇股债双杀,因为前一天旭辉天津公司部分非标债务违约。这导致旭辉在香港上市的股票暴跌32.3%,创历史新低。

此前,旭辉澄清,债务尤其是境外债,不成问题,但事实确实负面风波愈演愈烈。

10月6日,穆迪将旭辉控股的公司家族评级从“B1”下调至“B3”;10月12日,惠誉将旭辉控股长期本外币评级由BB-下调至CC;10月14日,汇丰研究一周内第二次下调旭辉评级。

10月27日,旭辉停牌,目的是争取在债务到期前与主要投资人达成协议,但很遗憾,双方没有谈成。

目前,旭辉还有12笔美元债,其中最早一笔2.95亿美元到期时间为2023年1月23日,2023年还有一笔12亿元人民币的境外票据到期,境内债到期时间多数在2025年和2026年,2022年没有到期公开信用债,2023年有三笔需要行权。

旭辉表示:“九月以来,市场进一步恶化,销售疲弱,行业融资愈趋困难,本集团现金流恶化程度超出预期”。

手握300亿现金

尽管官宣暴雷,但旭辉并不像其他暴雷房企般,资金匮乏、债台高筑。半年报数据显示,旭辉一年内到期的银行贷款、债券、票据以及境外债,大约192.6亿元,在全部负债中的比例,仅有17%,而且在账上有312.45亿的现金。

表面上看,旭辉的偿债压力不大,但却另有原因。“断供潮”让多地政府事实上进一步收紧了监管资金的提取,导致房企的流动性进一步承压,这也造成旭辉虽账面仍有逾300亿现金,但绝大部分无法满足企业的合理按需使用。

林中在朋友圈转发一篇名为《典型上市房企上半年偿债能力减弱》的文章并发出感言“融资不畅,销售疲软,光让还钱,哪家房企都吃不消”。

对房企来说,资金的流动性主要靠销售回款和融资,但现在,旭辉两条路都不通畅。

销售方面,根据中指研究院数据,旭辉控股前10个月实现销售额1133.8亿元,同比减少45.8%。

融资方面,9月底的一份报告显示,2022年前三季度100家典型房企的融资量为5648亿元,同比下降50%,在市场融资难的大环境下,旭辉能够取得的融资增量极其有限。

蹲下是为了更好地站起来

面临当前严峻的局面,旭辉并没有躺下,而是加速自救。

为了加快资金回笼速度,旭辉最近已经转让了多个项目。9月5日,旭辉控股披露,公司拟以13.38亿港元的价格,将香港一项目出售。通9月9日,旭辉控股发布公告称,公司拟以1.17亿元的价格转让一家全资附属公司,出让目标为南京的长租公寓项目。

旭辉公告称,已聘请海通国际证券有限公司担任财务顾问,年利达律师事务所担任法律顾问,协助公司与境外债权人进行透明的对话,与公司及境外债权人共同探讨一切可行选项以寻求全面解决现有困难的方案。同时,旭辉正积极探索处置境外资产的机会,旨在创造流动性或实现去杠杆化。

在债务重组公告发出后,旭辉集团董事长林中发了条朋友圈,称旭辉拒绝躺平,只是蹲下,蹲下意味着重心更稳,意味着为了来日更好地站起来。

事件记录

事件记录

电话:0591-87851720

电话:0591-87851720

传真:0591-87851720

传真:0591-87851720

邮箱:minswx@163.com

邮箱:minswx@163.com

地址:福州市晋安区数字内容产业园

地址:福州市晋安区数字内容产业园

法律顾问:福建宏飞律师事务所 吴跃华 主任律师

法律顾问:福建宏飞律师事务所 吴跃华 主任律师